|

|

|

Revista Trimestral |

| Publica artículos de investigación, análisis e información

sobre el desarrollo regional y local.

|

|

|

Nuestro Punto de Vista

Ver más artículos

La Próxima Burbuja Financiera

12/9/2009

Keynes sostuvo que la especulación era una actividad útil para la asignación de los recursos siempre y cuando fuera como una burbuja en un mar de inversión. Cuando ocurre lo contrario la economía capitalista es proclive al surgimiento de una crisis financiera.

En esta década, los episodios asociados con las empresas punto com y las hipotecas son dos ejemplos de ello.

Aún no se han superado las repercusiones adversas de estos episodios y ya se habla cada vez de modo más abierto de la gestación de la próximo burbuja especulativa.

Una burbuja corresponde a la hiperinflación del precio de los activos. Esto da cuenta del proceso de “bola de nieve” que se provoca en los mercados hasta que se vuelve insostenible la acumulación de las deudas. Los riesgos excesivos revientan la burbuja. Los activos parecen no tener límites en su valuación.

Kaufman expone claramente el asunto cuando dice que las instituciones financieras tiene la obligación de mantener un balance entre sus impulsos o apetitos empresariales y su responsabilidad fiduciaria (1).

La observación acerca del modo en que se han resulto estas dos recientes crisis indica que para recuperar los valores perdidos de los activos se recurre a una nueva espiral de especulación.

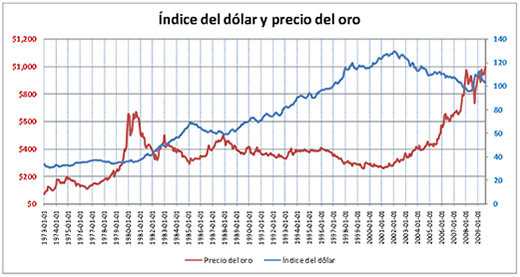

The Economist (noviembre 28,2009) afirma categórico que: “La caza por la próxima burbuja está ya muy avanzada”(2). Entre las posibilidades a las que apunta están el oro con el gran aumento del precio registrado en las semanas recientes; igualmente destaca la inversión dirigida a los bonos de deuda de los gobiernos de las “economías emergentes” (como indica el aumento de los spreads) o al mercado accionario. Este atractivo se asocia con la manera en que se transmiten las medidas de política monetaria y fiscal y la gestión de los tipos de cambio en los países industrializados, luego de que han tenido que invertir masivamente para contener los efectos adversos de la crisis y proteger también sus cuentas externas.

Lo que parece, según describió Johnson en el Financial Times (3), es que sólo ha habido un respiro para volver a las andadas, como una adicción, un modo de ser del que no se puede escapar. Dijo el columnista que era como si luego de la matanza de la Primera Guerra Mundial, las partes en contienda se hubiesen sentado a tomar una taza de té y como si no hubiese pasado nada se lanzaran a la Segunda y a un nuevo exterminio. ¡Vaya imagen!

Fuente: SIREM

Los inversionistas están reaccionando ante el costo de oportunidad de tener rendimientos cercanos al 0% en el mercado de dinero frente a los renovada apreciación de otros activos (estima que hay 4 billones de dólares en cuantas del mercado de dinero). Bill Gross de Pimco (4) indica que hay 4 billones de dólares en cuantas del mercado de dinero y sugiere que puede haber evidencias de riesgo sistémico de que una nueva burbuja esté en una fase de formación. Apunta, otra vez, al oro, los mercados globales de acciones que han subido más de 60% desde sus niveles más bajos en este mismo año, la depreciación del dólar frente a una canasta de monedas, el precio del petróleo, las tasas de interés de las hipotecas (sobre 4% y asociado a la inyección de recursos de la Reserva Federal del orden de 1 billón de dólares).

Los reacomodos en los flujos de capital, los intercambios comerciales y las políticas públicas en las diversas economías del mundo están en proceso y las cosas no tienen por qué desenvolverse de manera mecánica; hay quien dice que, por ejemplo, la participación de activo financieros de las economías emergentes es aun muy baja en los portafolios de inversiones. No obstante, este es un asunto que debe tenerse en cuenta en las decisiones de inversión y manejo de tesorerías. Sobre todo debe seguirse en el análisis de los mercados de deuda y su vinculación con las políticas económicas.

Eric Jenszen publicó un artículo en febrero de 2008 que ya apuntaba al mecanismo de generación de una nueva burbuja incluso en un momento tan temprano de la crisis actual. Escribió entonces que: El hecho de que las hiperinflaciones de Internet y las viviendas ocurrieron durante un periodo de diez años, creando cada una de ellas billones de dólares en falsa riqueza es , creo yo, sólo el principio. Habrá y tiene que haber muchos más de estos auges ya que sin ellos la economía de Estados Unidos ya no puede funcionar. El ciclo de burbujas ha reemplazado al ciclo de negocios" (5). La siguiente burbuja, según Janszen deberá ser mayor y suficiente para recuperar las pérdidas de la más reciente que estalló en septiembre de 2008. Esta puede formarse, por ejemplo, en torno del sector de la energía y de las innovaciones medioambientales.

La crisis por la que atraviesa la economía internacional y con expresiones variadas ha traído consigo fuertes cambios institucionales, fiscales y monetarios. Su impacto ha sido muy severo en los niveles de producción y de empleo. Aun queda por ver qué acomodos provocará en la gestión de las políticas económicas de los gobiernos y, sobre todo, en el terreno de la regulación y la supervisión del sector financiero y el papel de los bancos centrales.

1 Henry Kaufman, The Road to Financial Reformation, Wiley, N.J. 2009

2 The Economist, noviembre 28, 2009.

3 Johnson FT

4 Bill Gross, Investment Outlook, PIMCO, diciembre de 2009.

5 Eric Janszen, The next Bubble: Priming the markets for tomorrow’s big crash, Harper’s, Febrero de 2008.

|